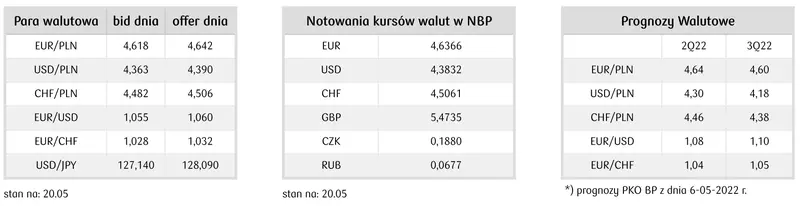

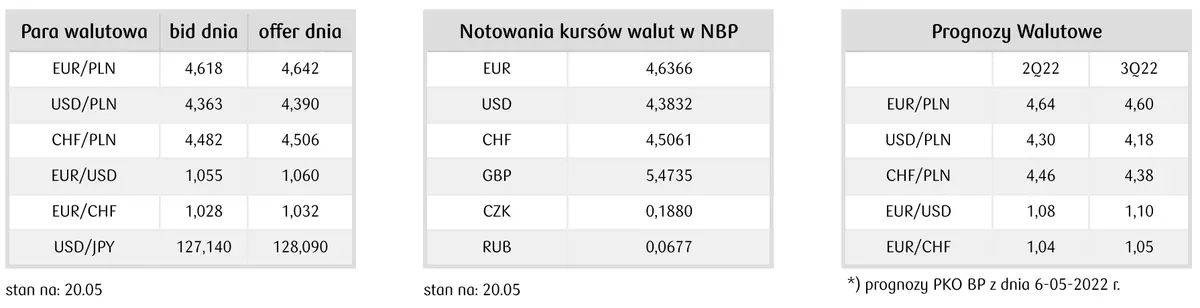

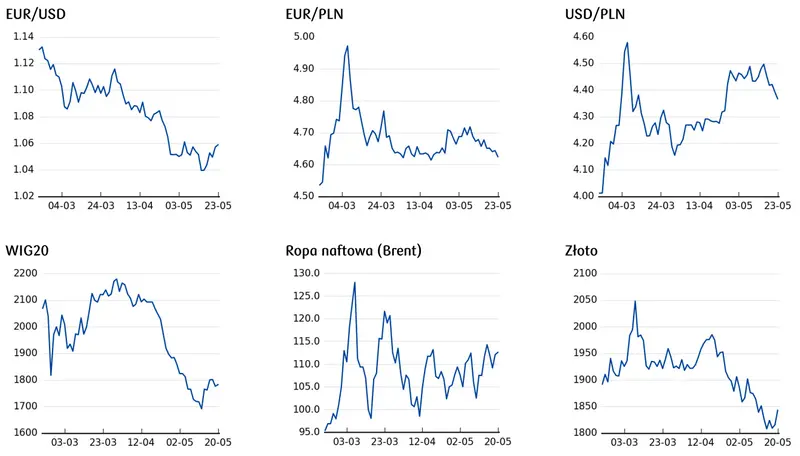

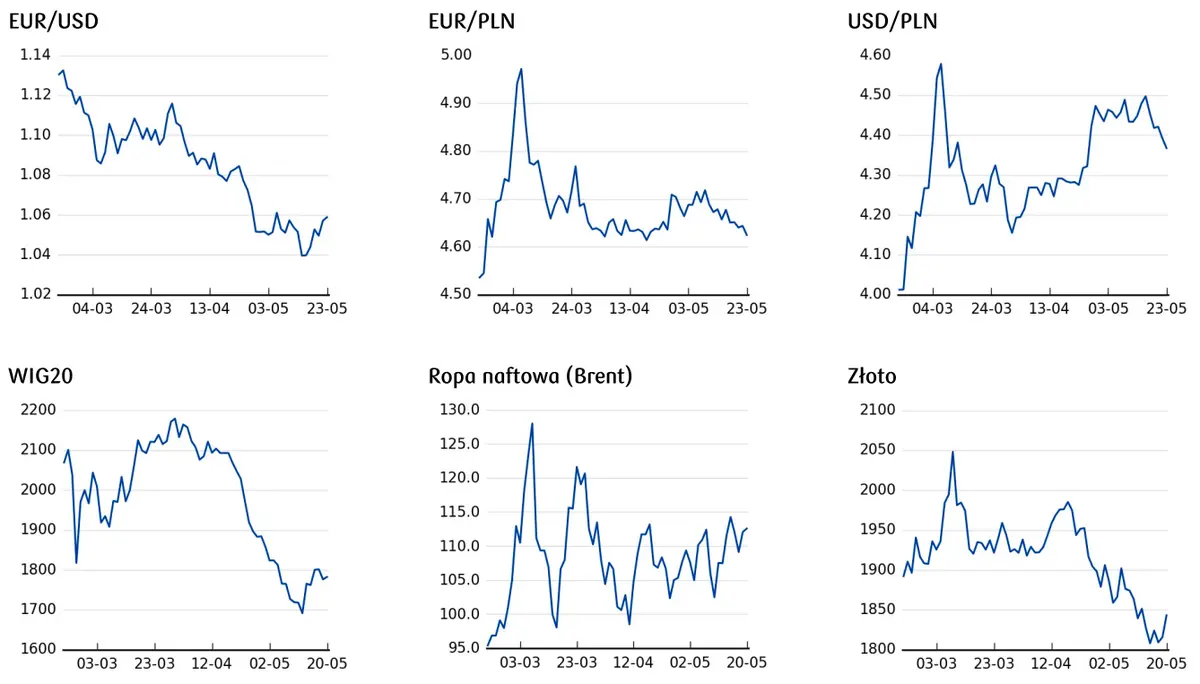

Na koniec tygodnia kurs EUR/PLN zszedł w stronę 4,62 pod wpływem proinflacyjnych danych makro a kurs USD/PLN zszedł w pobliże 4,37, przy stabilizacji kursu EURUSD w pobliżu 1,06.

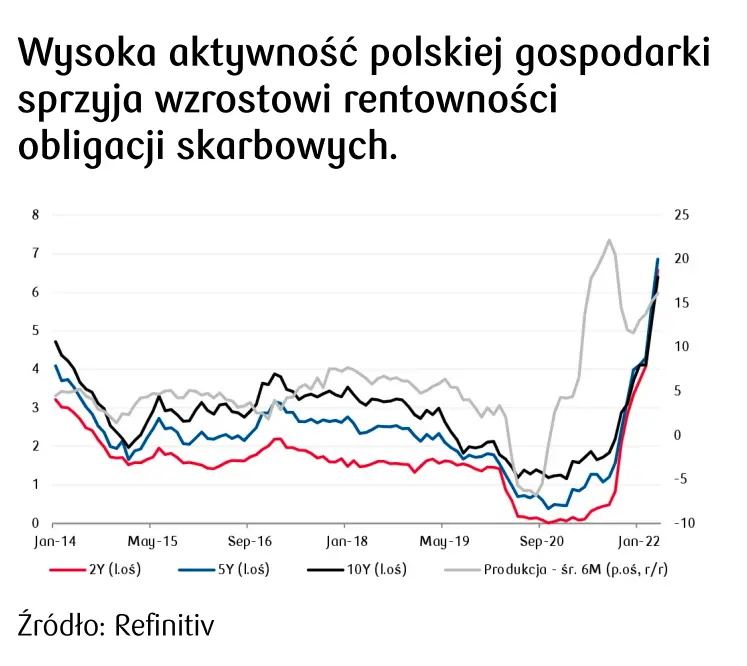

Zarówno kwietniowy odczyt PPI (23,3% r/r wobec 20% w marcu) jak i wynagrodzeń (14,1% r/r wobec 12,4% w marcu) mocno przebiły oczekiwania ekonomistów. Dane wskazują na wciąż utrzymującą się silną presję inflacyjną co wpływa na wzrost oczekiwań rynkowych odnośnie kontynuacji zacieśniania polityki pieniężnej w Polsce, a zarazem umacnia złotego. Kolejnym proinflacyjnym czynnikiem może okazać się publikowany w poniedziałek odczyt sprzedaży detalicznej w kwietniu, gdzie ekonomiści oczekują aż ponad 30% wzrostu r/r.

Zobacz także: Rynek pracy rozgrzany do czerwoności: płace w Polsce z rekordowym wzrostem

Po sześciu tygodniach nieprzerwanych wzrostów indeks dolara zakończył miniony tydzień pod kreską, oddalając się od swojego 20-letniego szczytu. Korekta zbiegła się ze spadającymi rentownościami amerykańskich obligacji skarbowych. Publikowane w środę ,,minutki” z majowego posiedzenia Fed-u powinny potwierdzić oczekiwania na kontynuację szybkiego tempa zacieśniania polityki pieniężnej, aczkolwiek szanse na jastrzębie zaskoczenie są niewielkie, gdyż uczestnicy rynku w pełni wyceniają już podwyżki o 50 pb. na czerwcowym i lipcowym posiedzeniu FOMC. Z drugiej strony rosną oczekiwania rynkowe na szybszą zmianę polityki pieniężnej EBC na restrykcyjną oraz 50 pb. podwyżkę stóp w lipcu. W związku z tym oczekujemy kontynuacji rozpoczętej w zeszłym tygodniu korekty wzrostowej na EUR/USD a szanse na kolejny spadek kursu w kierunku tegorocznych minimów sukcesywnie maleją. Stąd też na koniec miesiąca kurs EUR/PLN powinien ustabilizować się w pobliżu 4,64 z szansą na testowanie niższych poziomów, z kolei kurs USD/PLN powinien oddalać się w dół od poziomu 4,40.

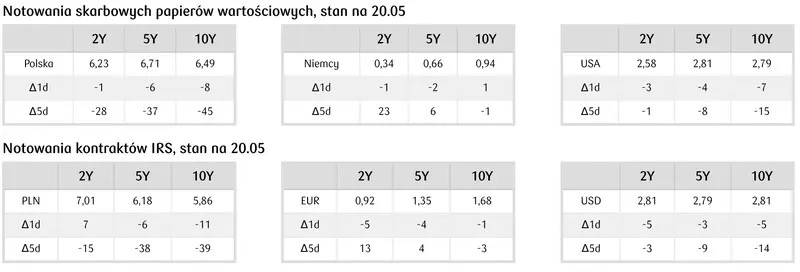

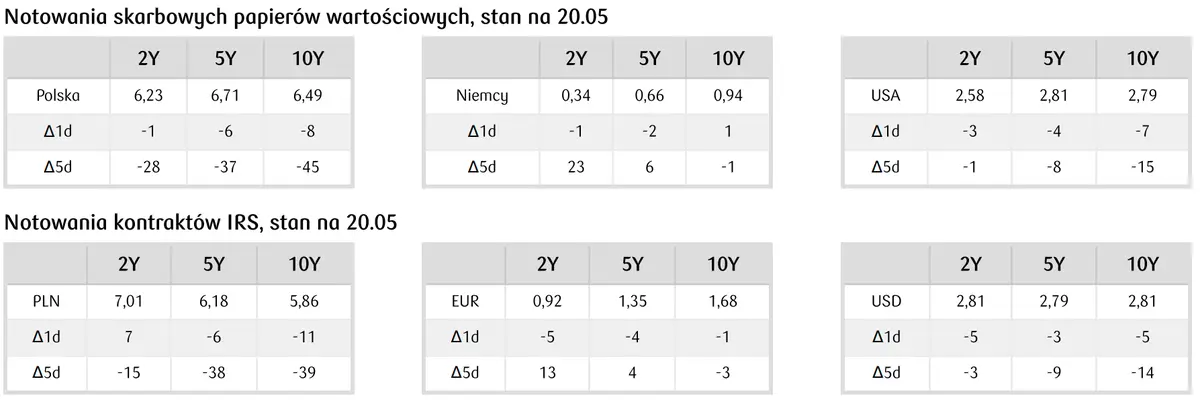

Na krajowym rynku stopy procentowej od 9 maja utrzymują się spadki krzywych dochodowości. Wyceny polskich instrumentów wzmacniają nasilające się oczekiwania na zbliżający się koniec cyklu podwyżek stóp procentowych w regionie CEE-3 i silniejszą awersję do ryzyka na świecie.

Zobacz także: Sprawdź, po ile jest jeden frank, jen, dolar, korona, forint, funt, euro, juan

Największym czynnikiem ryzyka dla krajowego rynku obligacji będzie w perspektywie najbliższych tygodni publikacja danych nt. inflacji w maju (31 V). Oczekiwać można wzrostu cen konsumpcyjnych poniżej 13,5% r/r wobec 12,4% w kwietniu. Przy utrzymujących się czynnikach proinflacyjnych nie można wykluczyć zaskoczenia wyższym odczytem. Biorąc pod uwagę mocne dane za kwiecień i silny wzrost inflacji potencjalnie można się obawiać ponownego wzrostu oczekiwań w odniesieniu do przyszłych decyzji RPP (kolejna decyzja 8 VI). Wspomniane oczekiwania powinny ciążyć głównie wycenom krótkoterminowych obligacji na przełomie maja i czerwca. W efekcie rentowności 2-letnich papierów mogą utrzymywać się w okolicach 6,30%.

Długoterminowe obligacje korzystać powinny z kolei na rosnącej globalnie awersji do ryzyka. W sytuacji rosnących oczekiwań na wypłaszczenie się ścieżki inflacji w kolejnych miesiącach w państwach rozwiniętych coraz większego znaczenia nabierają obawy przed spowolnieniem tempa wzrostu gospodarczego w II połowie 2022 r. Wspomniane obawy o charakterze stagflacyjnym wzmacniają też słabe dane napływające z Chin, gdzie trwa walka z falą zachorowań na COVID-19. W takim środowisku otwiera się przestrzeń do dalszych spadków rentowności US Treasuries i Bundów. Z kolei rentowności polskich 10-letnich obligacji powinny okazać się bardziej odporne na wpływ czynników lokalnych, a podążając za trendami globalnymi mogą obniżyć się w dalszej części II kw. 2022 r. w okolice 6,30%.

Zobacz także: Komentarz walutowy – Kryzys nadchodzi z Chin!