W obliczu przerażająco niskiej, zerowej lub ujemnej rentowności obligacji tradycyjnie postrzeganych jako „bezpieczne przystanie”,takich jak bony i obligacje skarbowe ze Stanów Zjednoczonych, chińskie obligacje skarbowe stanowią, według naszych analiz, alternatywne narzędzie do dywersyfikacji globalnego portfela.

Łącząc wyższą rentowność w porównaniu z obligacjami

z rynków rozwiniętych z mniejszą zmiennością na tle obligacji z rynków wschodzących, chińskie obligacje skarbowe generowały na przestrzeni ostatnich 10 lat wysokie zwroty skorygowane o ryzyko przy jednocześnie niskiej korelacji. Sądzimy, że w ujęciu globalnym chińskie obligacje rządowe mają dziś więcej wspólnego z instrumentami z rynków rozwiniętych niż z papierami z rynków wschodzących. Można jednak wskazać kilka ważnych trendów mających wpływ na największe rozwinięte rynki obligacji na świecie i zmniejszających ich zdolność do zabezpieczania portfeli inwestycyjnych w okresach awersji do ryzyka. Analizujemy te trendy i pokazujemy jak różny wpływ mogą mieć na Chiny. Tłumaczymy także dlaczego otwarcie chińskiego rynku krajowego jest wydarzeniem o randze „wielkiego wybuchu” dla światowych rynków stałodochodowych, porównywalnym z wejściem Chin do Światowej Organizacji Handlu (WTO) w 2001r. W obliczu strukturalnego spadku nadwyżki na rachunku obrotów bieżących, Chiny potrzebują większych ilości zagranicznego kapitału, by finansować przyszły wzrost, podnosić poziom swojego produkcyjnego łańcucha wartości i promować swoją walutę na całym świecie.

Podczas gdy Chiny starają się odchodzić od modelu gospodarczego opartego na eksporcie,

z bardziej przychylnego podejścia chińskich władz mogą korzystać inwestorzy zagraniczni na krajowym rynku obligacji. Wreszcie omawiamy założenia naszej tezy inwestycyjnej przypisującej chińskim obligacjom rangę „bezpiecznej przystani” oraz przyglądamy się ryzyku dla ich słuszności. Wobec mocnego odbicia chińskiej gospodarki po pandemii w kształcie litery „V”, przewidujemy, że dynamika wzrostu osłabnie w kolejnych miesiącach 2021r., gdy władze powrócą do delikatnego procesu delewarowania ryzyka finansowego i baniek cenowych, unikając jednocześnie zjawiska klifu fiskalnego. Analizujemy solidne, według nas, fundamenty i korzystne wyceny, a także sprzyjające czynniki strukturalne związane z włączeniem chińskich obligacji skarbowych do indeksu— wszystkie te elementy będą stymulować napływ kapitału zagranicznego na rynek krajowy.

Światowe obligacje skarbowe: brak „realnej” rentowności

Po globalnym kryzysie finansowym, kolejne rundy luzowania ilościowego realizowane przez najważniejsze banki centralne na świecie w celu wywołania reflacji światowej gospodarki przyniosły przede wszystkim skutki w postaci napęczniałego światowego długu, anemicznego wzrostugospodarczego i uporczywej deflacji. Odzwierciedlając wpływ czynników strukturalnych, takich jak duże obciążenie zadłużeniem,starzejące się populacje oraz utrzymująca się deflacja, rentowność światowych obligacji skarbowych konsekwentnie spada, a obligacje o wartości przewyższającej 12,87 bln USD (82 bln RMB¥) generują rentowność ujemną (patrz: wykres nr 2 na następnej stronie). Ponieważ nominalna rentowność jest tak niska, a realna rentowność już jest ujemna, instrumenty tradycyjnie postrzegane jako bezpieczne, takie jak papiery skarbowe ze Stanów Zjednoczonych, niemieckie „Bundy”, japońskie obligacje rządowe i brytyjskie obligacje rządowe („Gilty”) nie są już w stanie zapewnić odpowiedniego zabezpieczenia portfeli inwestorów w okresach awersji do ryzyka. Wciąż powtarzana mantra o „niższych stopach procentowych przez dłuższy czas” również oznacza potężne wyzwanie dla wygłodniałych dochodu funduszy emerytalnych i przedsiębiorstw ubezpieczeniowych. Wstrząs, jaki wywołała pandemia koronawirusa COVID-19, tylko pogorszyła ten trend, dając asumpt do potężnej stymulacji pieniężnej i budżetowej na całym świecie. Najważniejsze banki centralne tną stopy procentowe, wznawiają programy luzowania ilościowego, a nawet uciekają się do niekonwencjonalnych metod lub nowych taktyk, takich jak kontrola krzywej dochodowości, nowoczesna teoria monetarna czy dążenie do ustalonego docelowego średniego poziomu inflacji, w celu zapewnienia wsparcia dla rynków finansowych i źródeł finansowania dla większej stymulacji budżetowej. Tego typu interwencje na rynkach są dziś w większym stopniu normą niż wyjątkiem i zaniżają wyceny obligacji rządowych oraz zmniejszają lub wręcz eliminują rolę, jaką rentowność obligacji odgrywała jako wskaźnik makroekonomiczny i miara rzeczywistego pulsu gospodarki.

Skoordynowane programy luzowania ilościowego

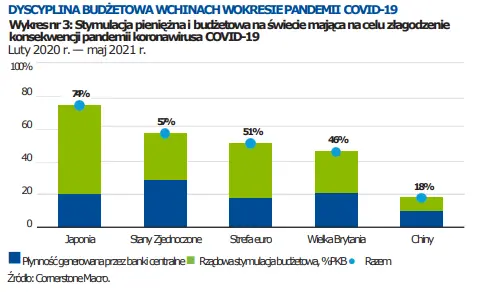

realizowane przez banki centralne również zwiększyły korelację pomiędzy rynkami obligacji skarbowych, utrudniając inwestorom obligacyjnym dywersyfikowanie ryzyka. Dla rządów te interwencje mogą mieć niepożądany skutek w postaci cyklicznego wzrostu inflacji, który może przełożyć się na drastyczny wzrost nachylenia krzywej dochodowości. Co więcej, rządy mierzą się z ryzykiem finansowym oraz perspektywą rozliczenia tej nieokiełznanej stymulacji i gwałtownego wzrostu zadłużenia. Jest jednak jeden kraj, którego rząd jest w tej kwestii wyjątkiem: Chiny. Wyróżniająca się rentowność w Chinach Skuteczne opanowanie pandemii koronawirusa COVID-19 w Chinach dało Ludowemu Bankowi Chin swobodę do stosowania stymulacji w bardziejzdyscyplinowany i ograniczony sposób w porównaniu z innymi gospodarkami (wykres nr 3). W ubiegłym roku Ludowy Bank Chin zaczął już normalizować swoją politykę.

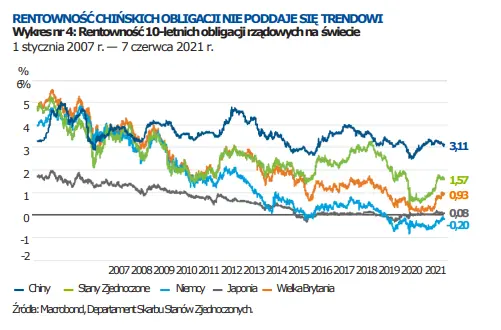

W szczytowym momencie pandemii, rentowność 10-letnich chińskich obligacji spadła

w kwietniu 2020r. do minimum sięgającego 2,4%, jednak od tamtej pory wróciła do poziomów sprzed COVID-19,tj. ok. 3,1% (wykres nr 4). Bardziej racjonalne podejście Ludowego Banku Chin do polityki pieniężnej sprawia, że chińskie obligacje skarbowe zyskują, według nas, na atrakcyjności, w tym jako potencjalna alternatywa dla „bezpiecznych przystani”. Rentowność chińskich obligacji rządowych od pewnego czasu opiera się jednak trendowi spadkowemu. Stopy rentowności obligacji 10-letnich generalnie utrzymywały się napoziomach z 2006r., tj. w dolnym lub średnim przedziale 3%, pomimo spadku dynamiki rozwoju chińskiej gospodarki z poziomu dwucyfrowego do środkowego przedziału wartości jednocyfrowych od tamtego czasu. Z kolei stopy rentowności obligacji skarbowych z gospodarek rozwiniętych, takich jak Stany Zjednoczone, Wielka Brytania, Japonia czy Niemcy, utrzymują trajektorię spadkową od 15 lat (wykres nr 4).