Artykuł z serii: "Piotr Kuczyński dla iWealth"

To był w Polsce dość specyficzny przełom tygodni, bo 1.11 było w Polsce święto (w niewielu krajach miało ono miejsce), a w USA i na rynkach Europy Zachodniej handel odbywał się wtedy normalnie. Interesujące wydarzenia miały miejsce jednak przede wszystkim w piątek. Wtedy to pojawiły się dane makro, które miały wpływ na zachowanie globalnego rynku walutowego i na rynek akcji w Polsce.

W USA interesujące było przede wszystkim to, kto wygra rozgrywkę w dzień kończący giełdowy miesiąc – czy obóz byków (kupujący spadki i uprawiający windows dressing na koniec miesiąca), czy obóz niedźwiedzi wystraszonych reakcjami na wyniki Amazon.com i Apple. Okazało się, że co prawda akcje obu tych gigantów taniały, ale indeksy spadać nie chciały, a końcówka sesji była „bycza”. Indeks S&P 500 zyskał 0,19% (nowy rekord i najlepszy miesiąc od listopada 2020), a NASDAQ 0,33% (nowy rekord).

Do szaleństwa rynku akcji już chyba wszyscy przywykliśmy i zobojętnieliśmy na wyczyny obozu byków. Jednak w piątek inne wydarzenie przyciągało uwagę. Było to potężne umocnienie dolara do euro. Jeden procent spadku kursu EUR/USD to bardzo dużo. Zmiana o takiej skali zdarza się na tym rynku niezwykle rzadko. Zadziwiające było jednak przede wszystkim to, że taki spadek nastąpił po czwartkowym, potężnym wzroście kursu. We wtorek dolar znowu wyraźnie tracił.

Dlaczego tak mocno spadł kurs EUR/USD (umocnił się dolar)? Za wyzwalacz tego ruchu posłużyły amerykańskie dane makro, które często rynek lekceważy, ale tym razem tak się nie stało. Dowiedzieliśmy się, że wskaźnik PCE (osobistych wydatków konsumpcyjnych) wzrósł we wrześniu o 4,4% r/r (w sierpniu 4,2%) i nawet po odjęciu najbardziej zmiennych składowych trzeci miesiąc z rzędu pozostawał na poziomie 3,6%. To sygnalizowało, że kontynuowany jest niewidziany od 30 lat wzrost inflacji.

Na dodatek indeks kosztów zatrudnienia w ujęciu kwartalnym wzrósł w 3. kwartale o 1,3% (oczekiwano 0,9%) po wzroście w poprzednim miesiącu o 0,7% kw/kw. To pokazywało, jak pracodawcy muszą podnosić płace w walce o kurczące się zasoby siły roboczej. Zaczęto też mówić, że podważa to opinię Jerome Powell, szef Fed, o tym, że inflacja jest „przejściowa”. Nic dziwnego, że dolar się umocnił. Dziwić mogło tylko to, że … spadła rentowność obligacji.

Od strony technicznej, wyglądało to tak jakby po mocnym ruchu powrotnym w kierunku podstawy dużego podwójnego szczytu, nastąpił powrót do dominującego trendu spadkowego. Osłabienie euro pomagało akcjom europejskim, ale umocnienie dolara powinno było zaszkodzić akcjom w USA – nie zaszkodziło, co pokazuje, jak silny jest rynek byka. Umocnienie dolara oczywiście przeceniło w piątek złoto i srebro, które są ujemnie z dolarem skorelowane.

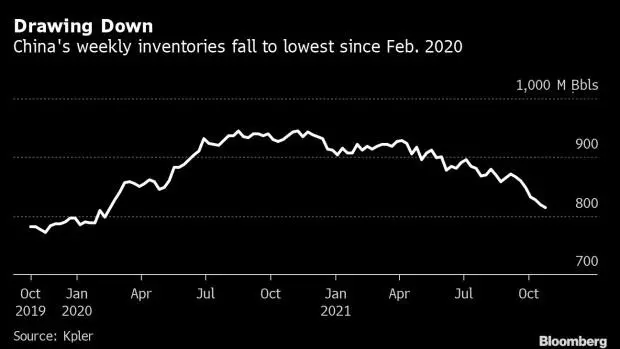

Ropa dzielnie odrabiała środowy spadek. Pomagało cenie baryłki to, że w Chinach zapasy szybko się już kurczyły. Nie można bez końca wyprzedawać zapasów strategicznych (co robiły Chiny), bo rynek i tak w końcu zrobi swoje. Poniżej wykres pokazujący jak szybko spadały zapasy ropy w Chinach.

W poniedziałek nowy miesiąc indeksy rozpoczęły od solidnego wzrostu indeksów. W Niemczech wzrostowi indeksu XETRA DAX nie przeszkadzały nawet fatalne dane o sprzedaży detalicznej. We wrześniu spadła o 2,5% m/m (-0,9% r/r), a oczekiwano wzrostu o 0,5% m/m i 1,7% r/r. Martwić mogło też (ale nie martwiło) to, że w Chinach oficjalny indeks PMI (połączony dla sektora przemysłowego i usług) spadł w październiku z 51,7 do 50,8 pkt. Dane makro nie są ważne, jeśli pieniądz jest za darmo.

W USA w poniedziałek opublikowano nieco słabsze dane makro (indeks PMI i składowe indeksu ISM – o tym niżej w części poświęconej danym), ale rynek akcji praktycznie nie zareagował. Owszem, indeksy kręciły się przez prawie całą sesję wokół linii poziomu neutralnego, ale ostatnie 90 minut (przede wszystkim dzięki akcjom z NASDAQ) było znowu „bycze”. NASDAQ zyskał 0,63% (nowy szczyt), wyciągając nieco w górę również S&P 500 (0,18% i nowy rekord).

Tak więc początek miesiąca również na Wall Street był „byczy”, a czekanie na wynik posiedzenia FOMC funduszom nie przeszkadzało. We wtorek indeksy w Europie nadal od początku sesji rosły. Na Wall Street widać było wyczekiwanie, ale indeksy przez cały czas utrzymywały się nad poziomem neutralnym i zakończyły zwyżkami nieco ponad 0,3% (i nowymi rekordami). Mimo spadku rentowności obligacji, taniało złoto i szczególnie mocno srebro, reagując na umocnienie dolara i szykując się na zakończenie posiedzenia FOMC.

W środę 3. listopada, po dwudniowym posiedzeniu, FOMC opublikował komunikat i odbyła się konferencja prasowa Jerome Powella, szefa Fed. Wszyscy wiedzieli, że Fed zacznie zmniejszać skalę zakupu aktywów i to nie była niespodzianka. Niespodzianką mogłoby być zaostrzenie retoryki w komunikacie i podczas konferencji prasowej.

Nic takiego nie nastąpiło. Fed od listopada zacznie zmniejszać zakupy aktywów z rynku (ze 120 mld USD miesięcznie o 15 mld/miesiąc – tak, aby w połowie 2022 roku cały program zakończyć). Jerome Powell, szef Fed, nadal twierdzi, że inflacja jest tymczasowa (i może mieć rację), a gospodarka rozwija się w dobrym tempie. Powiedział też, że ograniczenie skupu aktywów nie może być traktowane jako zapowiedź szybkiej podwyżki stóp. W tych wypowiedziach wtórował temu, co kilka godzin wcześniej mówiła Christine Lagarde, szefowa ECB.

W sumie nihil novi sub sole, i to właśnie tak ucieszyło inwestorów, że czołgające się w pobliżu poziomu neutralnego indeksy błyskawicznie ruszyły na północ (z największym wpływem spółek wysokich technologii), kończąc sesję nowymi rekordami (S&P 500 zyskał 0,65%, a NASDAQ 1,04%).

Na innych rynkach doszło do reakcji dość dziwnej, bo zróżnicowanej. Rentowności obligacji mocno wzrosły, ale dolar się osłabił. Złoto i srebro staniały, a cena ropy nurkowała, tracąc chwilami blisko 5% (skończyła minusem 3,5%). Ropa taniała dlatego, że mocno wzrosły zapasy ropy i destylatów oraz dlatego, że 29.11 wznowione zostaną rozmowy Iran – reszta świata. To ostatnie rynek wiedział już dawno temu, ale wtedy nie reagował.

W czwartek giełdy europejskie reagowały na rekordy na Wall Street wzrostami indeksów. Bardzo słabe dane publikowane w Niemczech nie szkodziły bykom. Można nawet powiedzieć, że ponieważ osłabiały euro to pomagały akcjom (eksporterów). XETRA DAX wzrósł niewiele, bo tylko 0,44%, ale nowy rekord ustanowił. W USA znowu rządziły spółki z NASDAQ pod hasłem „nadal liberalna polityka monetarna, więc hulaj dusza piekła nie ma” (albo równoznacznego;-). NASDAQ zyskał 0,81%, a S&P 500 0,42% i oczywiście ustanowiły nowe rekordy.

Na innych rynkach ropa odrabiała większość strat, ale po południu zaczęła tracić. OPEC+ nie poddał się presji politycznej na większe od planowanego zwiększenie wydobycia, ale rynek przyjął to zmniejszenie cięć o planowane 400 tys. baryłek spadkiem ceny. Złoto odrabiało straty ze środy, a rentowności obligacji mocno spadały. Inaczej mówiąc rynki wracały na tory sprzed posiedzenia FOMC.