Pierwsze sesja nowego tygodnia na rodzimym parkiecie przebiegała pod dyktando niedźwiedzi, WIG20 zakończył dzień spadkiem 1,2% zatrzymując się na poziomie 1961,6 pkt. Obroty na polskich blue chipach wyniosły 785 mln PLN. W gronie spółek najsilniej zniżkujących, znalazły się m.in. CCC -5,1%, JSW -3,1% oraz Santander -3,0%. Z drugiej strony znalazły się jedynie dwa walory i były to KGHM (+1,4%) oraz Asseco Poland (+0,2%). Spadkami również zakończyły się notowania mWIG40 i sWIG80, które tego dnia straciły odpowiednio: 0,5%/0,3%.

Na szerokim rynku kolejny raz silnie zniżkowały walory Games Operators (-8,9%), którego najnowsza produkcja „Rustler” rozczarowała inwestorów. Na europejskich parkietach dominował kolor czerwony, DAX zakończył dzień zniżką 0,3%, FTSE100 stracił 0,2% a CAC40 spadł o 0,1%. Poniedziałkowe notowania na Wall Street zakończyły się delikatnym wzrostem Dow Jones (+0,1%) oraz spadkami indeksu S&P500 (-0,8%) i Nasdaq (-2,5%) - dla którego była ta piąta czerwona sesja z rzędu.

Pogorszenie nastrojów na rynkach wymusiło kilka czynników m.in. obawa przed nadejściem wyższej inflacji oraz spekulacje wokół możliwej do przeprowadzenia reformy systemu podatkowego w USA. Dzisiaj przed nami o 16:00 zeznanie prezesa Fed. Na rynkach azjatyckich zarówno Shanghai Composite Index jak i Nikkei idą w górę o 0,5%. Od samego rana kontrakty terminowe na DAX i na amerykańskie indeksy świecą się na zielono.

SKRÓT INFORMACJI ZE SPÓŁEK

- KGHM: Produkcja miedzi +6%, a srebra +39% r/r- raport produkcyjny za styczeń’21 [tabela BDM];

- Millennium: Bank szacuje koszt ugód wg. propozycji przewodniczącego KNF na 4,1-5,1 mld PLN.

- CCC: Grupa jest b. zadowolona ze sprzedaży w lutym (prezes).

- Asbis: Wzrost sprzedaży w styczniu wyniósł 32% r/r [wykres BDM];

- Banki: Sektor podzielony w sprawie franków. (Parkiet)

- Develia: Podsumowanie konferencji dot. strategii na lata 2021-25;

- Huuuge: Tajemnicza podaż na akcjach spółki. (Puls Biznesu)

- Atal: Spółka zakłada kwartalną sprzedaż na poziomie 600-800 lokali.

- Budimex: Spółka sprzeda CP Developer udziały w Budimex Nieruchomości za 1,51 mld PLN.

- Mabion: Spółka chce wyemitować do 10,5 mln akcji serii V; zakłada pozyskanie ok. 100-200 mln zł

- Altus TFI: Zagadkowa przyszłość Altus TFI. (Rzeczpospolita)

- Mo-Bruk: Spółka coraz bliżej przejęć, chce też wypłacić dywidendę. (Parkiet)

- ZPC Otmuchów: Wyniki w górę i nowa strategia. (Parkiet)

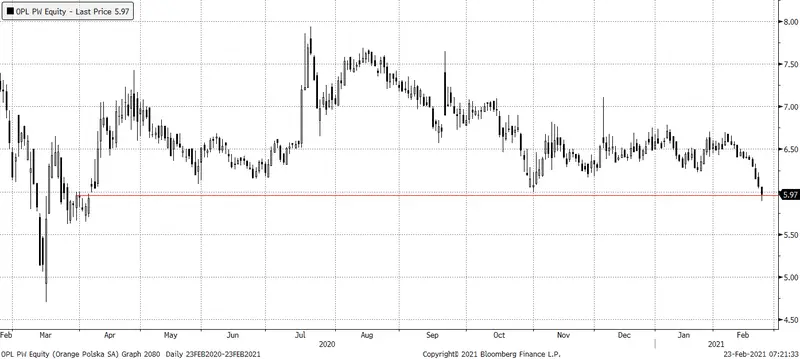

WYKRES DNIA

Walory Orange zanotowały wczoraj 5 spadkową sesję z rzędu, a kurs akcji jest najniżej od kwietnia’20.

Orange - daily

Źródło: Dom Maklerski BDM S.A., Bloomberg

|

Surowce | ||||||||

|

Cena |

1D |

1W |

MTD |

YTD |

1R | |||

|

Ropa Brent [USD/bbl] |

66,4 |

5,6% |

4,9% |

18,9% |

28,2% |

13,5% | ||

|

Gaz TTF DA [EUR/MWh] |

15,8 |

-6,4% |

-3,7% |

-21,3% |

-17,8% |

64,1% | ||

|

Gaz TTF 1M [EUR/MWh] |

15,9 |

-3,2% |

-2,8% |

-20,9% |

-16,6% |

71,0% | ||

|

CO2 [EUR/t] |

37,9 |

1,5% |

-4,0% |

15,3% |

16,3% |

48,3% | ||

|

Węgiel ARA [USD/t] |

66,0 |

0,0% |

#ARG! |

-2,7% |

-4,7% |

36,5% | ||

|

Miedź LME [USD/t] |

9 132,5 |

2,1% |

8,4% |

16,2% |

17,9% |

58,9% | ||

|

Aluminium LME [USD/t] |

2 154,3 |

1,8% |

3,4% |

8,7% |

9,2% |

27,5% | ||

|

Cynk LME [USD/t] |

2 883,5 |

0,7% |

2,0% |

12,8% |

5,6% |

37,6% | ||

|

Ołów LME [USD/t] |

2 135,8 |

-0,7% |

1,1% |

6,3% |

8,1% |

14,2% | ||

|

Stal HRC [USD/t] |

1 165,0 |

0,3% |

#ARG! |

1,4% |

15,9% |

100,5% | ||

|

Ruda żelaza [USD/t] |

164,7 |

-0,2% |

2,1% |

-2,1% |

5,7% |

88,5% | ||

|

Węgiel koksujący [USD/t] |

130,7 |

0,5% |

-8,1% |

-14,2% |

21,3% |

-17,9% | ||

|

Złoto [USD/oz] |

1 813,1 |

1,6% |

-0,3% |

-1,9% |

-4,3% |

8,3% | ||

|

Srebro [USD/oz] |

28,1 |

3,1% |

1,9% |

4,2% |

6,7% |

49,0% | ||

|

Platyna [USD/oz] |

1 277,0 |

0,1% |

-2,2% |

18,5% |

19,3% |

31,2% | ||

|

Pallad [USD/oz] |

2 400,0 |

1,3% |

#ARG! |

8,7% |

-2,2% |

-7,9% | ||

|

Bitcoin USD |

50 865,7 |

-8,6% |

4,7% |

46,8% |

77,9% |

429,6% | ||

|

Pszenica [USd/bu] |

664,0 |

2,0% |

#ARG! |

0,2% |

3,7% |

20,5% | ||

|

Kukurydza [USD/bu] |

556,3 |

2,5% |

#ARG! |

1,7% |

14,9% |

47,5% | ||

|

Cukier ICE [USD/lb] |

17,4 |

3,3% |

#ARG! |

15,6% |

18,8% |

21,0% | ||

WIG20

Źródło: Bloomberg, Dom Maklerski BDM S.A.

S&P500

Źródło: Bloomberg, Dom Maklerski BDM S.A.

Informacje o spółkach

KGHM

Spółka opublikowała raport produkcyjno-sprzedażowy za styczeń 2021

Wybrane dane produkcyjne

|

Dane produkcyjne |

sty.20 |

lut.20 |

mar.20 |

kwi.20 |

maj.20 |

cze.20 |

lip.20 |

sie.20 |

wrz.20 |

paź.20 |

lis.20 |

gru.20 |

sty.21 |

|

Grupa KGHM | |||||||||||||

|

Produkcja | |||||||||||||

|

Miedź płatna kT |

58,4 |

55,3 |

60,4 |

56,5 |

60,0 |

60,1 |

57,5 |

57,9 |

54,9 |

61,1 |

62,4 |

64,5 |

61,7 |

|

w tym KGHM SA |

48,2 |

44,5 |

48,3 |

45,9 |

48,0 |

45,9 |

44,7 |

44,7 |

41,8 |

48,9 |

48,4 |

51,1 |

50,1 |

|

Srebro płatne t |

83,0 |

125,2 |

126,7 |

125,2 |

127,6 |

119,8 |

108,6 |

58,4 |

121,0 |

125,2 |

104,2 |

125,6 |

115,5 |

|

TPM ktroz |

15,6 |

15,8 |

20,2 |

17,0 |

16,1 |

15,3 |

15,1 |

13,8 |

16,2 |

16,6 |

18,0 |

14,4 |

10,8 |

|

Molibden Mlb |

0,8 |

0,8 |

0,2 |

0,7 |

1,7 |

1,2 |

0,8 |

0,6 |

0,5 |

0,6 |

0,6 |

0,9 |

0,6 |

|

Sprzedaż | |||||||||||||

|

Miedź kT |

46,8 |

60,9 |

57,4 |

55,7 |

61,8 |

67,4 |

54,5 |

58,0 |

53,3 |

57,1 |

66,6 |

75,8 |

46,2 |

|

Srebro t |

84,2 |

104,3 |

163,3 |

125,8 |

123,8 |

123,9 |

105,2 |

65,2 |

119,3 |

123,5 |

105,3 |

161,1 |

82,2 |

|

TPM ktroz |

8,7 |

24,9 |

25,3 |

16,4 |

11,1 |

21,0 |

8,3 |

23,8 |

9,3 |

19,0 |

17,7 |

17,9 |

12,3 |

|

Molibden Mlb |

0,9 |

1,5 |

0,4 |

0,9 |

0,6 |

0,6 |

1,0 |

0,6 |

0,7 |

0,8 |

0,7 |

1,1 |

0,6 |

|

zmiana r/r | |||||||||||||

|

Produkcja | |||||||||||||

|

Miedź płatna kT |

-0,5% |

2,8% |

0,2% |

-3,6% |

-3,1% |

2,4% |

-3,7% |

-2,2% |

-6,3% |

8,5% |

10,6% |

8,8% |

5,7% |

|

w tym KGHM SA |

-0,4% |

0,7% |

-1,6% |

-4,2% |

-3,4% |

-3,2% |

-6,7% |

-5,1% |

-8,9% |

8,2% |

5,9% |

8,7% |

3,9% |

|

Srebro płatne t |

9,2% |

4,4% |

-1,6% |

-2,1% |

-4,4% |

-4,6% |

45,4% |

-52,2% |

0,5% |

0,4% |

-21,0% |

-2,9% |

39,2% |

|

TPM ktroz |

27,9% |

1,3% |

16,1% |

-14,6% |

-18,3% |

-21,1% |

-9,0% |

-22,9% |

-12,9% |

-11,2% |

-15,5% |

-37,4% |

-30,8% |

|

Molibden Mlb |

-20,0% |

-33,3% |

-81,8% |

75,0% |

30,8% |

0,0% |

45,5% |

-57,7% |

-28,6% |

-25,0% |

-45,5% |

-30,8% |

-25,0% |

|

Sprzedaż | |||||||||||||

|

Miedź kT |

10,9% |

-0,2% |

-10,2% |

7,7% |

-3,0% |

5,3% |

14,5% |

11,8% |

-21,0% |

12,6% |

1,5% |

22,5% |

-1,3% |

|

Srebro t |

0,2% |

-15,3% |

33,9% |

25,5% |

-13,7% |

-11,8% |

25,1% |

-36,8% |

-16,0% |

-1,0% |

-13,9% |

31,3% |

-2,4% |

|

TPM ktroz |

-2,2% |

33,9% |

46,2% |

7,2% |

-40,6% |

-5,4% |

3,8% |

124,5% |

-64,6% |

140,5% |

-43,5% |

-30,9% |

41,4% |

|

Molibden Mlb |

-10,0% |

0,0% |

-63,6% |

0,0% |

-40,0% |

-33,3% |

11,1% |

-50,0% |

-46,2% |

0,0% |

-46,2% |

37,5% |

-33,3% |

Źródło: BDM, spółka.

CCC

Grupa CCC jest bardzo zadowolona ze sprzedaży w lutym. Spółka notuje dobre wyniki w sklepach stacjonarnych, wysokie wzrosty utrzymują się w kanale e-commerce. W Polsce, po otwarciu sklepów, sprzedaż w detalu rośnie o kilkadziesiąt procent - poinformował prezes Marcin Czyczerski.

" Co ważne, w lutym bardzo dynamicznie rozwija się sprzedaż zarówno w e-commerce, jak i w detalu. A trzeba pamiętać, że wciąż mamy zamknięte ok. 20% sklepów, w tym w Czechach i na Słowacji". "Detal na otwartych rynkach pokazuje się z bardzo dobrej strony. Najmocniej wypadają Polska, Bułgaria, Austria i Słowenia, gdzie notujemy wysokie, kilkudziesięcioprocentowe wzrosty sprzedaży porównywalnej. Z łącznej sprzedaży w detalu możemy być zadowoleni, tym bardziej biorąc pod uwagę fakt zamkniętej części sklepów. Płyną do nas bardzo dobre sygnały co do odbioru kolekcji wiosennej ze wszystkich otwartych rynków. Jeśli chodzi o e-commerce, to pomimo przywrócenia sprzedaży stacjonarnej w wielu krajach, ten kanał wciąż utrzymuje wysokie dynamiki na poziomach, do których przyzwyczaił nas czwarty kwartał i styczeń" - dodał prezes.

"Oceniam, że terminowość dostaw i alokacji jest najlepsza od pięciu lat, co w połączeniu z wysoką jakością oferty dobrze rokuje na sprzedaż kolekcji wiosennej".

"W Polsce, łącznie w obu kanałach, sprzedaż w lutym rośnie o kilkadziesiąt procent. Sam detal - o dość wysokie kilkadziesiąt procent. Dynamiki sprzedaży LFL są bardzo wyraźnie dodatnie, powyżej naszych oczekiwań, a e-commerce utrzymuje dalej dynamikę wzrostu, do której przyzwyczaił nas w ostatnich miesiącach. Oba kanały są bardzo silne, co jest bardzo pozytywnym zjawiskiem" - powiedział prezes CCC.

Jak poinformował prezes, udział e-commerce w całościowej sprzedaży grupy CCC w lutym to 60 proc.

"Prężnie rozwijają się wszystkie nasze szyldy e-commerce. Eobuwie i Modivo utrzymują dynamikę wzrostu, rosnąc w podobnym, a nawet nieco szybszym tempie, jak w czwartym kwartale. Udział Modivo w sprzedaży grupy eobuwie przekroczył już w ostatnich tygodniach 15%".

"DeeZee rośnie o ponad 150%, a w ostatnich dniach już blisko 45% jej przychodów stanowią rynki zagraniczne. Świetnie rozwija się także sprzedaż odzieży tej marki. Natomiast nasz flagowy e-commerce CCC kolejny miesiąc z rzędu zwielokrotnia swoją skalę (rośnie trzy-czterokrotnie). Udział sprzedaży internetowej w samym tylko CCC sięga 16% i to pomimo otwarcia sklepów" - dodał prezes.

Millennium

Bank Millennium szacuje koszt brutto przewalutowania portfela walutowych kredytów hipotecznych według propozycji KNF na 4,1-5,1 mld PLN.

"Zgodnie z wstępnymi obliczeniami wdrożenie rozwiązania, w którym kredyty byłyby dobrowolnie przewalutowane na złote, tak jak gdyby od początku były kredytami złotowymi oprocentowanymi na podstawie odpowiedniej stopy WIBOR powiększonej o marżę historycznie stosowaną do takich kredytów, mogłoby prowadzić do strat wynikających z przewalutowania takich kredytów (gdyby przewalutowaniem był objęty cały obecny portfel) z wpływem brutto (przed opodatkowaniem) między 4.100 mln zł a 5.100 mln zł (nieaudytowane)" - napisano w raporcie.

Jak podał bank, skutki mogą ulec znacznej zmianie w przypadku zmian kursu walutowego i różnych założeń.

"Wpływ na kapitał można by częściowo zamortyzować i złagodzić poprzez połączenie istniejącej nadwyżki kapitału ponad obecne wymogi minimalne, redukcję aktywów ważonych ryzykiem oraz zmniejszenie lub wyeliminowanie bufora Filaru 2" - napisano.

Bank podał, że powyższy skutek byłby istotnie większy niż szacowany wpływ pomiędzy 500 mln zł a 600 mln PLN (nieaudytowane) w scenariuszu zastąpienia kursu stosowanego w kontraktach średnim kursem NBP.

Develia

Podsumowanie konferencji dot. strategii na lata 2021-25.

- Główne cele strategii:

- Skupienie spółki na najbardziej atrakcyjnych segmentach rynku deweloperskiego;

- Poprawa rentowności biznesu;

- Rozwój segmentu mieszkaniowego (umocnienie bazy i uatrakcyjnienie produktu);

- Dezinwestycje w segmencie komercyjnym (środki mają być przeznaczone na reinwestycje);

- Wejście w obszar PRS;

- Develia planuje rosnąć szybciej niż rynek i zwiększyć udziały rynkowe do 5% (z 2% obecnie);

- Dywidenda – wypłata 75% oczyszczonego wyniku netto + wypłata dodatkowych 100 mln PLN (z dezinwestycji); łącznie 650 mln PLN.

- Cele długoterminowe:

- Wzrost kontraktacji w ’25 do 3,1 tys. lokali (rynek powinien rosnąć do 2027-28 roku);

- Dezinwestycja portfela biurowego i handlowego (zaangażowanie kapitałów własnych w mieszkaniówkę ma wzrosnąć do 85% z 50% obecnie);

- ROE = 15%;

- Aktywność w obszarze M&A (kluczowy w decyzjach będzie posiadany bank ziemi);

- Znalezienie partnera w projekcie magazynowym w Malinie (169 ha powierzchni; spółka jest procesie administracyjnym; Develia od 2 m-cy rozmawia z funduszami specjalizującymi się w inwestycjach logistycznych);

- Nie jest wykluczone wejście na nowe rynki (np. Poznań).

- Cele na 2021 rok:

- Wzrost kontraktacji do 1,75-1,85 tys. lokali (+30% r/r);

- Przekazanie 1,8-1,9 tys. mieszkań (+55% r/r);

- Wprowadzenie do oferty 1,5-1,7 tys. lokali (+20% r/r);

- Sprzedaż Wola Retro (na przełomie 2021/22) i przygotowanie do sprzedaży Sky Tower (sprzedaż do 2023 roku; bieżący zwrot to ok. 5%; jeśli nie uda się sprzedać Sky Tower, to Develia bierze pod uwagę sprzedaż Arkad Wrocławskich);

- Pierwszy projekt PRS.

- Q&A:

- Źródła finansowania – „przesunięcie” kapitału z komercji do mieszkaniówki; bieżące wpływy ze sprzedaży mieszkań; wysoki bieżący poziom gotówki; zmiana struktury zadłużenia (większość długu przypisane do komercji);

- Dywidenda ’21 – będzie uzależniona od tempa procesu sprzedaży aktywów komercyjnych;

- Kontraktacja sty-lut’21 – ilość klientów (zwłaszcza w styczniu) była rekordowa w historii grupy; rynek jest popytowy; wg prezesa brakuje sprzedaży;

- PRS – spółka preferuje JV z partnerami, ale nie wyklucza realizacji projektów na umowy; ma to być biznes długoterminowy; projekty PRS mają być sprzedawane od razu po momencie ukończenia budowy;

- M&A – wydatki na akwizycje mieszczą się w budżetach na zakup gruntów; przy wejściu na nowe rynki spółkę może interesować kwestia przejęcia struktur operacyjnych;

- Zakup gruntów w ’21 – spółka nabyła już 2 grunty w Trójmieście i 2 we Wrocławiu; główny nacisk będzie położony na Warszawę i Katowice; średni koszt/PUM to przedział od 1,2 tys. PLN/mkw. wzwyż (zależnie od lokalizacji);

- Własne GW – spółka przygląda się tym kompetencjom; decyzje zapadną dopiero w ’22; obecne poziomy kosztowe kontraktowania podwykonawców są niższe niż w założonych budżetach, a podmioty budowlane są dostępne w dużej ilości;

- Lokale w segmencie popularnym mają odpowiadać docelowo za 85% oferty (reszta to segment premium);

- Aktywa komercyjne – wyceny bazują na bieżących stawkach najmu i przepływach pieniężnych; stopy kapitalizacji wzrosły w porównaniu z 2Q’20 (obecnie 9%, na koniec czerwca było to 8,05%); poziom najmu powierzchni handlowych nie zmienił się względem pre-covid;

- CAPEX odtworzeniowy w komercji – w ’21 będzie uzależniony od tempa sprzedaży aktywów;

- Projekt przy ul. Kolejowej – grupa ma pozwolenie na budowę inwestycji biurowej, ale prawdopodobnie będzie chciała też zbudować tu PRS-y; budżet nie jest znany, zależy od tego czy będą tu realizowane projekty PRS

- Projekt w Malinie – wartość gruntu to obecnie ok. 70 mln PLN; spółka nie ma jeszcze MPZP;

- Akcjonariat – zarząd skupia się na działalności spółki i jest „zdeterminowany”, aby podnieść wartość spółki;

- Program motywacyjny dla zarządu – będzie to temat rozmów z Radą Nadzorczą.

Asbis

Spółka wypracowała w styczniu ok. 231 mln USD przychodów (+32% r/r).

Budimex

Budimex zawarł warunkową umowę sprzedaży udziałów w spółce zależnej Budimex Nieruchomości za 1,51 mld PLN. Po podpisaniu umowy rozporządzającej, Budimex rozpozna ok. 690 mln PLN skonsolidowanego zysku przed opodatkowaniem. Nabywcą jest CP Developer - spółka utworzona w celu zawarcia umowy przez podmioty powiązane z Cornerstone Partners i Crestyl Real Estate.

Środki ze sprzedaży Budimeksu Nieruchomości mogą wesprzeć dalszą dywersyfikację grupy Budimex. Zarząd widzi możliwości inwestycyjne w usługach, gospodarce odpadami i OZE. Grupa planuje też dywersyfikację geograficzną w ramach segmentu budowlanego, pod uwagę bierze rynek niemiecki, czeski i słowacki.

Mabion

Akcjonariusze Mabionu zdecydują o podwyższeniu kapitału zakładowego spółki poprzez emisję nie więcej niż 10,5 mln akcji serii V bez prawa poboru - wynika z projektów uchwał NWZ zwołanego na 22 marca. Mabion zakłada pozyskanie z emisji środków finansowych na poziomie około 100-200 mln PLN.

Atal

Atal zakłada kwartalną sprzedaż na poziomie 600-800 lokali, planuje przekazać klientom w 2021 r. ok. 3,5 tys. lokali - poinformował prezes Zbigniew Juroszek. Rentowność brutto grupy powinna wrócić do poziomu 24-25%.

Atal wprowadził do sprzedaży 163 mieszkania i 1 lokal usługowo-handlowy w ramach I etapu inwestycji Osiedle Poematu na warszawskim Wawrze. Planowany termin oddania I etapu inwestycji do użytkowania to II kwartał 2023 r.