§ GE: Dziś o godz. 14:00 poznamy wstępne dane o inflacji CPI w Niemczech we wrześniu. Według konsensusu prognoz wzrosła ona do 4,1% r/r z 3,9% r/r w sierpniu. Realizacja tej prognozy zwiększałaby prawdopodobieństwo wzrostu wskaźnika HICP dla całej strefy euro, który zostanie opublikowany jutro.

§ CZ: O godz. 14:30 poznamy decyzję Narodowego Banku Czech dotyczącą polityki pieniężnej. Oczekiwania rynkowe wskazują na podwyżkę głównej stopy procentowej o 50 pkt baz. do 1,25%. Bałby to już trzecia korekta w górę stóp w tym roku - w czerwcu i lipcu każdorazowo podwyżka wynosiła 25 pkt baz.

Wydarzenia i komentarze

§ CN: Oficjalny indeks PMI dla chińskiego przemysłu obniżył się we wrześniu do 49,6 pkt z 50,1 pkt w sierpniu, a więc okazał się niższy od oczekiwań. Jest to pierwszy spadek wskaźnika dla sektora wytwórczego poniżej neutralnego poziomu 50,0 pkt od lutego ub. roku. Spowolnienie aktywności w przemyśle wynika z niewystarczającej produkcji energii elektrycznej w stosunku do zgłaszanego popytu. Braki te wynikają z niskich zapasów węgla oraz rosnących jego cen, co powoduje straty elektrowni.

Stąd nie są one zainteresowane zwiększaniem produkcji energii. Z powodu tych braków część zakładów przemysłowych musiała ograniczyć produkcję, w tym firm produkujących towary na eksport. Pomimo problemów energetycznych informacje z ankiety PMI potwierdzają kontynuację spadku zamówień w przemyśle, w tym tych eksportowych. Indeks PMI dla usług w Chinach wzrósł natomiast we wrześniu do 53,2 pkt z 47,5 pkt na fali poprawy sytuacji epidemicznej w tym kraju. Informacje z sektora przemysłowego dodatkowo zwiększają niepewność dotyczącą koniunktury w Chinach.

Kraj ten zmaga się z nasilającymi się ostatnio problemami z nadmiernym zadłużeniem sektora nieruchomości, który ma relatywnie duże znaczenie dla tej gospodarki. Ponadto reformy ograniczające czas pracy mogą zmniejszać możliwości wytwórcze i podnosić jednostkowe koszty pracy. Stąd ryzyka w dół dla wrześniowej prognozy OECD, według której chiński PKB wzroście w 2021 r. o 8,5%, a w 2022 r. o 5,8% stają się coraz większe. W szczególności największe skutki miałoby pogłębienie trudności sektora nieruchomości, zważywszy na skalę jego zadłużenia, co miałoby globalne reperkusje.

Rynki na dziś

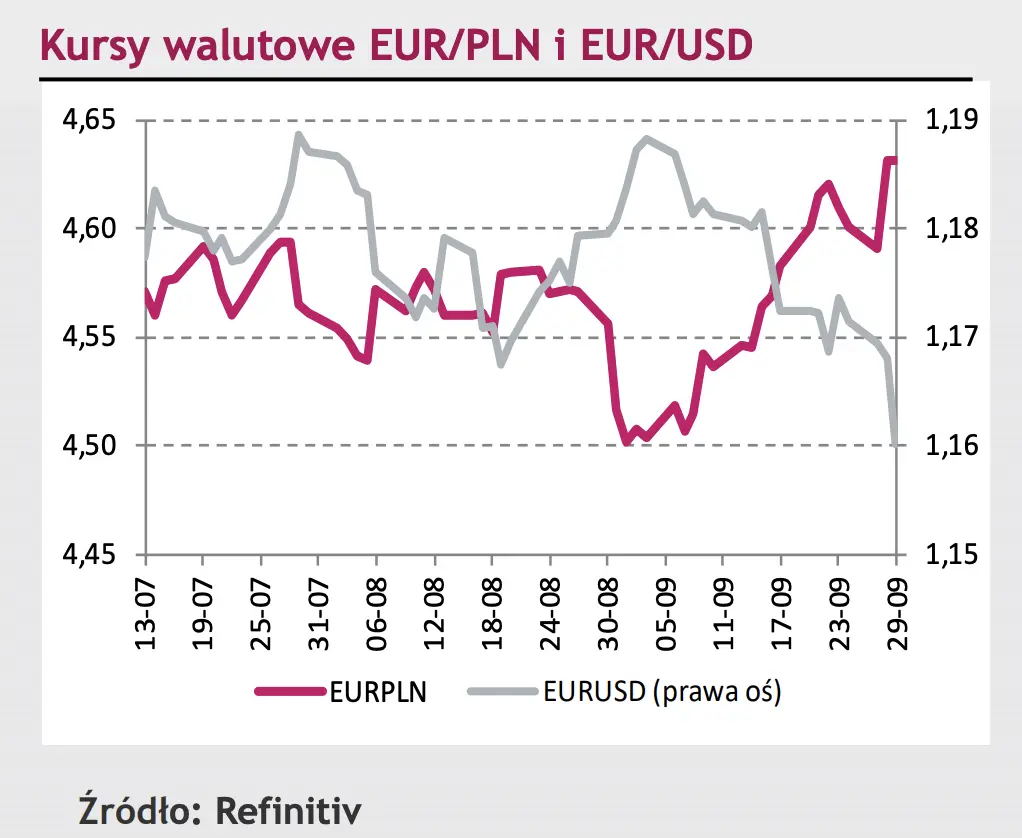

Złoty pozostaje słaby i walczy o utrzymanie poniżej bariery 4,63 za EUR, a więc półrocznego szczytu. Nastroje rynkowe pozostają jednak niesprzyjające. Pogłębiają je między innymi kolejne negatywne doniesienia na temat nadmiernie zadłużonego chińskiego dewelopera, który mimo, iż sprzedał część swoich aktywów nie był wczoraj w stanie – po raz drugi na przestrzeni tygodnia – uregulować odsetek od swoich zobowiązań.

Najnowszym wsparciem dla nastrojów mogą być informacje o zawarciu porozumienia, które odłoży do 3 grudnia (a więc o niecałe dwa miesiące) termin na kompleksowe zażegnanie problemu zwiększenia limitu zadłużenia w Stanach Zjednoczonych. Lokalnie uwaga inwestorów skoncentrowana będzie na rozprawie Trybunału Konstytucyjnego, który ma zdecydować czy prawo polskie jest nadrzędne w stosunku do unijnego. Decyzja może komplikować akceptację Krajowego Planu Odbudowy przez Unię Europejską.

Rynek krajowy

Po wtorkowej niezwykle agresywnej przecenie złotego wczorajsza sesja przyniosła ustabilizowanie notowań EUR/PLN na najwyższym od pół roku poziomie 4,63. Fakt, iż złoty nie taniał – jak czynił to szóstą z rzędu sesję węgierski forint – należy ocenić pozytywnie w szczególności wobec faktu wczorajszego dynamicznego umocnienia dolara na międzynarodowym rynku.

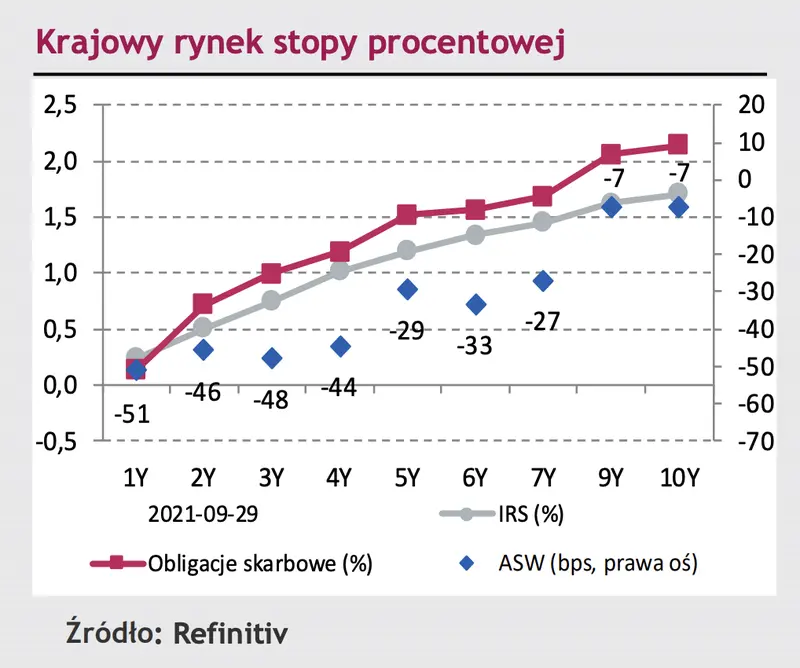

Największy od czerwca tego roku spadek eurodolara sprawił, że kurs USD/PLN sięgnął poziomów z maja 2020 roku a więc bariery 4,0. Złoty obecnie bardziej skorelowany jest z sytuacją na giełdach, a tam mieliśmy do czynienia z uspokojeniem nastrojów po fatalnym początku tygodnia. Na krajowym rynku długu kontynuowany był trend wzrostu dochodowości na krótkim i długim końcu krzywej i to wbrew sytuacji na rynkach bazowych.

We wtorek po wzroście aż o 6 bps rentowność polskiej 2-latki sięgnęła poziomu 0,72%, tj. szczytu z kwietnia 2020 roku. Długi koniec krzywej nie był aż tak agresywny we wzroście dochodowości i zakończył dzień na poziomie 2,14% wobec 2,12% na otwarciu.

Rynki zagraniczne

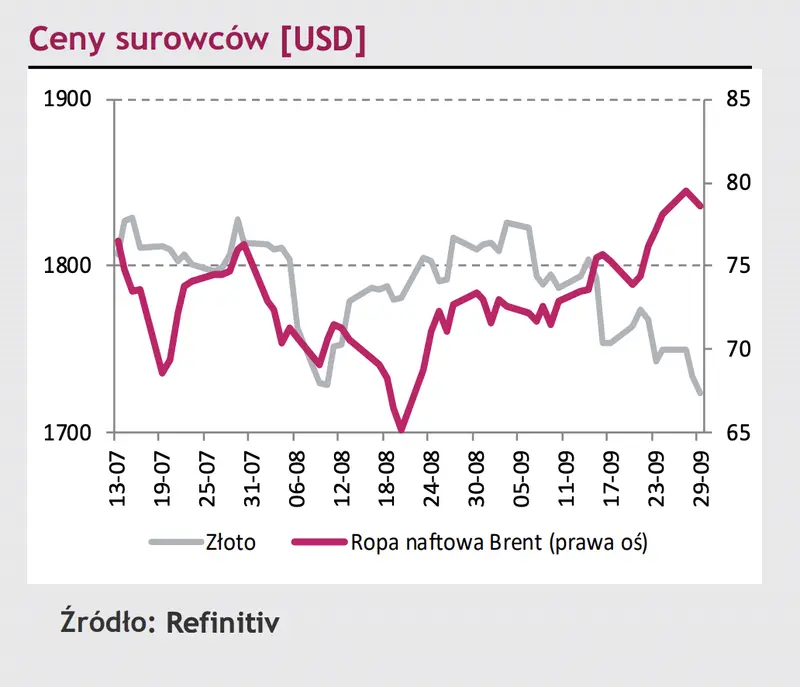

Dolar zanotował wczoraj największe od czerwca umocnienie w relacji do euro. Na inwestorów nadal oddziałują obawy dotyczące stagflacji wywołanej przez postępujący wzrost cen surowców, który w ocenie inwestorów zaczyna zagrażać postępującemu ożywieniu gospodarczemu.

Co prawda wczoraj przedstawiciele największych banków centralnych (Fed, BoJ, BoE) wypowiadali się w tonie ostrożnego optymizmu na temat perspektyw globalnej gospodarki jednak ich komentarze nie przełożyły się na poprawę apetytu na ryzyko. Źródłem wzrostu awersji do ryzyka były natomiast kolejne doniesienia w sprawie nadmiernie zadłużonego chińskiego dewelopera. W rezultacie kurs EUR/USD obniżył się do minimum z lipca 2020 roku.

Spadki zanotowała także dochodowości obligacji rynków bazowych. Mimo, iż ruchy Bunda, czy amerykańskiego 10-latki nie były głębokie to stanowiły one korektę w obowiązującym w ostatnich dniach trendzie wzrostu rentowności.