Spróbujmy kontynuować wątek rozpoczęty w poprzednim wpisie – dotyczącym momentu wejścia na rynek i stóp zwrotu w długim terminie. Potorturujmy trochę dostępne dane, ale może nieco inaczej niż przyjęło się to zwykle robić.

Najczęstszym sposobem pokazania, jak w długim terminie mogą pracować dla nas pieniądze

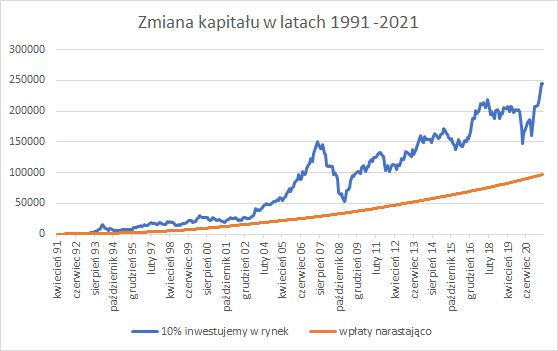

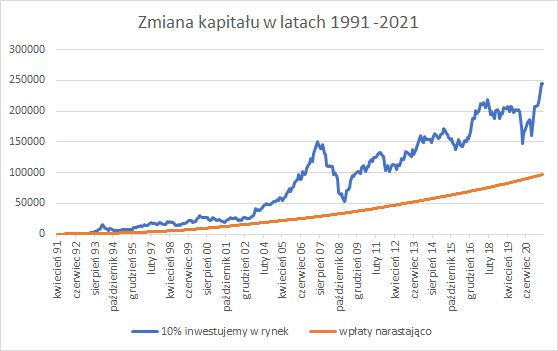

jest przyjęcie jakichś stałych miesięcznych wpłat. Wówczas widać najlepiej korzyści z tych trzech elementów jakim jest czas, cierpliwość i systematyczność. Zobaczmy więc, co mogłoby się dziać w przypadku inwestora z Polski, który przyjąłby taką strategię. Oczywiście pamiętając, że dopiero dziś inwestor ma dostęp do (w miarę tanich) instrumentów, które naśladują indeks. Dawniej mógł co najwyżej korzystać z funduszy inwestycyjnych (z bardzo wysokimi opłatami), czy jednostek indeksowych miniWIG20. Przyjmijmy również, że nasz inwestor przeznacza na swoją inwestycję 10 procent każdej wypłaty (ta zaś bazuje na danych GUS dotyczących średniego wynagrodzenia brutto). W tym momencie znów warto zrobić kilka zastrzeżeń. Być może należałoby w początkowym okresie przyjąć, że inwestor zarabia mniej niż średnie wynagrodzenie (w końcu dopiero wchodzi na rynek pracy), zaś w dalszych latach jego dochody rosną. Albo, że jest w stanie odłożyć mniej. To jednak są już szczegóły.

Materiał pojawił się na portalu, dzięki uprzejmości blogi.bossa.pl

Oczywiście symulacja jest nierealna, o tyle,

że na pierwszą inwestycję w 1991 roku mógł przeznaczyć zaledwie 17,7 zł (uwzględniając denominację), za taką zaś kwotę nie był w stanie kupić z całą pewnością koszyka akcji (pięciu wówczas notowanych). Zobaczmy na pierwszy wynik naszej symulacji. Odkładając co miesiąc 10% z przeciętnego wynagrodzenia i inwestując na rynku akcji, który symuluje WIG (uwzględniający wypłacane dywidendy), nasz systematyczny inwestor po trzydziestu latach dysponował by kwotą 244 387 złotych. Przy czym warto pamiętać, że na swoje inwestycje wydałby 96 991 złotych, a to oznacza, że zarobiłby 152 procent.

Czy to dużo, czy mało? Czy możliwe, czy też nie?

Jakie emocje targałyby nim po ponad 15 latach inwestowania, w okresie sierpień 2007 – luty 2009, gdy jego kapitał spadłby z poziomu 150 000 do 52 tysięcy, zbliżając się do kwoty wpłat. Czy taka sytuacja uchroniłaby przed panicznym lękiem i zamknięciem pozycji, żeby utrzymać choć część zarobionych pieniędzy? Czy może, jak czasami powtarzają niektórzy zwolennicy długoterminowego inwestowania – nie warto przejmować się okresowymi wahaniami?

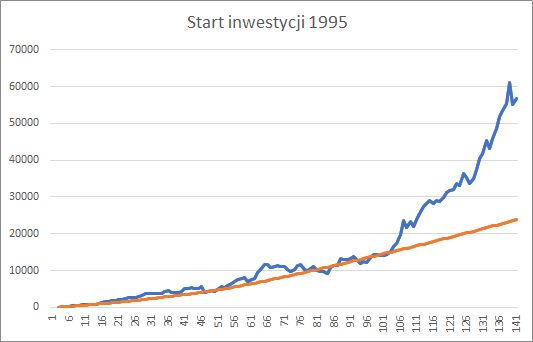

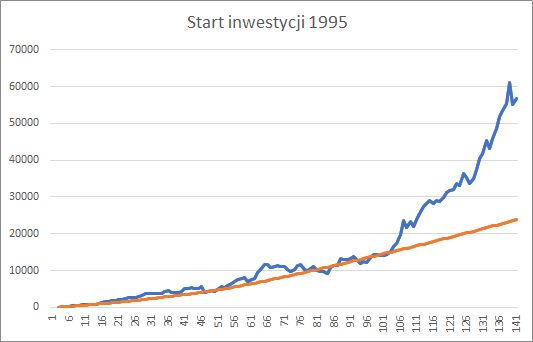

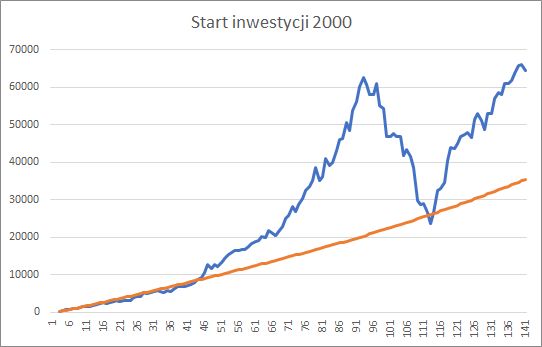

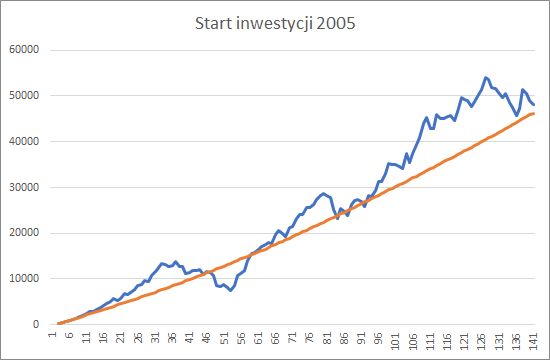

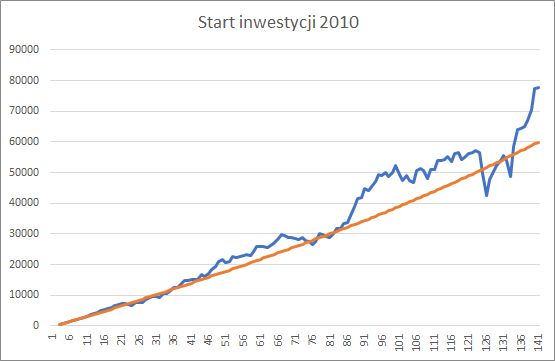

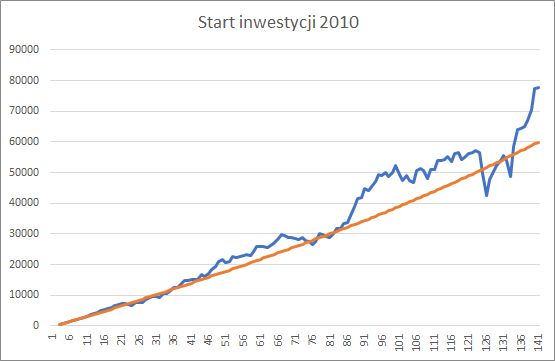

Co dzieje się z psychiką inwestora, który miał 120 tysięczny zysk i nagle on z miesiąca na miesiąc topnieje, zbliżając się do kwoty wpłat odbierając piętnastoletnie zyski. Czy systematyczność i czas chroni nas przed błędami poznawczymi? Spójrzmy teraz na dziesięcioletnie wyniki osób rozpoczynających swoje inwestycje w 1991, 1995, 2000, 2005 i 2010 roku. Pięciu różnych inwestorów lub inwestorek, w pięciu różnych momentach inwestuje przez dziesięć lat odkładając co miesiąc 10 procent przeciętnego wynagrodzenia. Ponownie na wykresach widać linię kapitału, oraz linię wpłat.

Pięciu różnych inwestorów. Pięć historii zmagań z rynkiem. Najlepszy z nich zyskał w ciągu dekady 138 procent więcej niż łącznie zainwestował. Najgorszy ma wynik ledwie 4,3%.

Ten z 1991 roku prawdopodobnie był najszczęśliwszy. Po dwóch latach jego kapitał znacząco przyrósł i później miał „bezpieczny” bufor ponad wpłaconą kwotę.

Ten z 1995 roku na swoje upragnione zyski czekał przez osiem lat. Czasem miał nieco mniej, niż zainwestował, czasem nieco więcej. Czy w realnym życiu wytrzymałby tyle czasu? I nadal wierzył, że taka inwestycja ma sens?

Ten z 2000 roku stał przed jeszcze innym wyzwaniem. Po trzech i pół roku czekania, nagle zaczął świetnie zarabiać. W pewnym momencie miał trzykrotnie więcej niż wpłacił, by w ciągu kolejnych 21 miesięcy oddać całe zyski i spaść poniżej poziomów wpłat. Wyobraźcie sobie, co dzieje się w jego głowie. Wytrzymałby? Wierzyłby w bożka długich terminów?

Ten z 2005 roku po dziesięciu latach ma niemal tyle samo ile wpłacił. Jego zyski zbyt nie oddalały się od tego co zainwestował. Czasami był wygrany, czasami przegrany.

Ten z 2010 roku ma podobne doświadczenia, jak poprzedni, choć ostatni etap dekady przyniósł mu nieco więcej nadziei. Wreszcie się doczekał.

Pięć wymyślonych historii, które gdyby wydarzyły się naprawdę byłyby pełne radości i strachu,

zniechęcenia i motywacji, frustracji, nadziei i oczekiwań. Każdy z nas ma swoją własną historię, swoje doświadczenia i swoje emocje. Dla każdego z nas w długim terminie będzie wyglądał inaczej. Nie dajmy się złudzeniu, że w odpowiednio długim czasie, na każdego czeka sukces, jeśli tylko nie będzie zwracał uwagi na chwilowe zawirowania.

Oryginalny artykuł znajdziesz pod tym linkiem. Chcesz więcej? Sprawdź najnowsze artykuły na blogi.bossa.pl.

Opinie wyrażone w materiale należą do autora publikacji i nie muszą reprezentować poglądów DM BOŚ S.A. Informacje zawarte w niniejszym materiale są udostępniane wyłącznie w celach informacyjnych i edukacyjnych oraz nie mogą stanowić podstawy do podjęcia decyzji inwestycyjnej. Nie należy traktować ich jako rekomendacji inwestowania w jakiekolwiek instrumenty finansowe lub formy doradztwa inwestycyjnego.