Preferujemy amerykańskie akcje w naszych zagranicznych portfelach, amerykańskie ETFy, dużo częściej stawiamy na amerykańskie kontrakty na indeksy.

Ale skoro możemy i chcemy się dywersyfikować, to dlaczego nie doceniamy indeksów europejskich, poza właściwie DAX?

Z pewnością stoi za tym amerykańska dynamika zmian kursów, innowacyjność, bogactwo informacji i analiz, moda wśród inwestorów z całego świata czy po prostu siła wiary w tamtejszą gospodarkę.

Być może jednak trzeba będzie nieco zmienić optykę w najbliższym czasie i dopieścić bardziej skupienie na europejskich indeksach, w tym przede wszystkim STOXX 600, skupiającym jak w nazwie 600 najlepszych firm naszej europejskiej strefy.

Taki wniosek powziąłem i przekazuję go dalej po lekturze kilku statystyk i raportów. Jest jednak jeszcze jeden powód tego tesktu- mylenie różnych form wskaźnika C/Z.

Materiał pojawił się na portalu, dzięki uprzejmości blogi.bossa.pl

Impulsem do wpisu była analiza Goldman Sachs,

która wskazuje właśnie indeks STOXX 600 jako bardziej perspektywiczny w kolejnym roku, a może i dłużej. Na tle najbardziej popularnego S&P 500 wygląda on na znaczącą mniej przewartościowany i lepiej rokujący w zakresie wycen według tego banku.

Fundamenty w okresie pandemicznej hossy przestały się wprawdzie liczyć i łatwo to właśnie pandemią zracjonalizować, ale w długich okresach i tak one właśnie wygrywają. Pokazywałem już wcześniej, że dla S&P 500 najbardziej popularny wskaźnik Cena/Zysk, czyli tzw. Shiller PE ratio, albo w skrócie CAPE, szybuje ku rekordowi wszech czasów. To ni mniej ni więcej oznaka tego, że wzrosty kursów akcji stały się zbyt szybkie w stosunku do zysków. Ta dysproporcja nasiliła się właśnie przez ostatni rok.

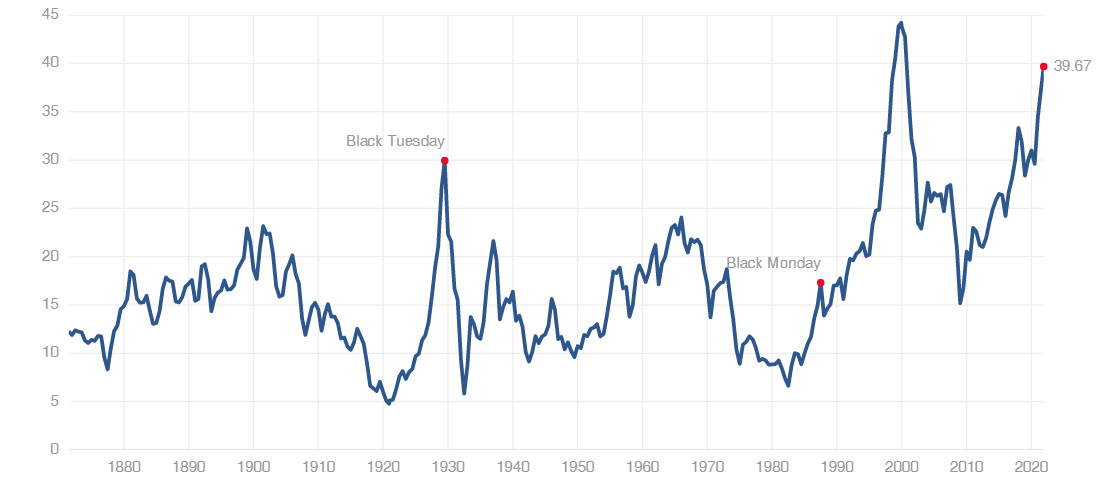

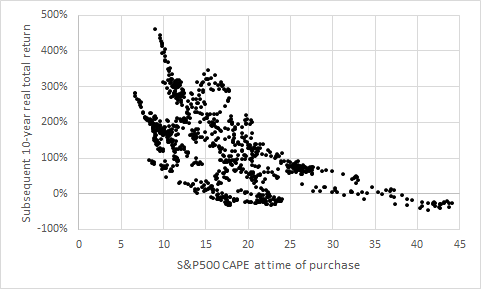

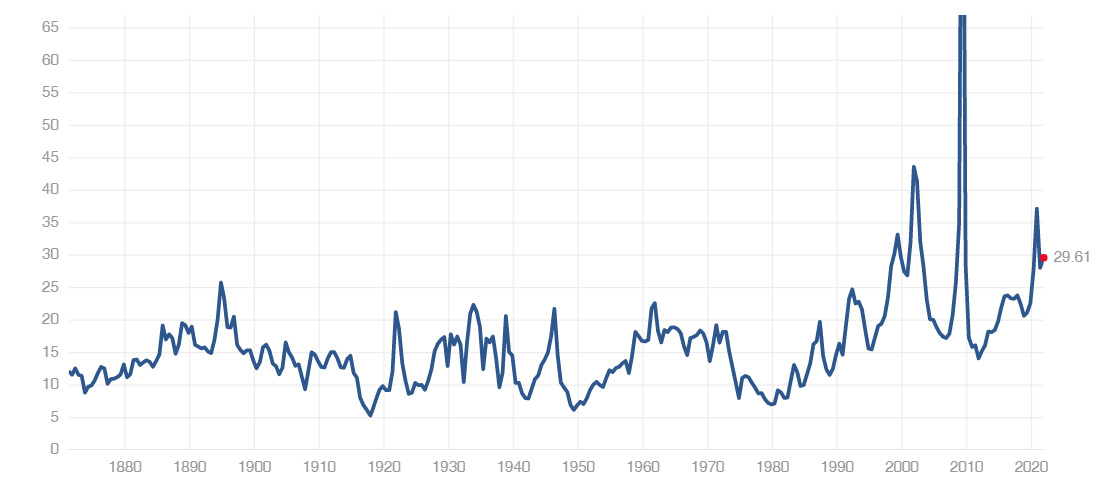

Poniższy wykres przedstawia CAPE dla S&P500:

Źródło:www.multpl.com/

Wskaźnik sięga już niemal 40, a więc blisko rekordu wszechczasów z okresu bańki technologicznej. Nawet biorąc poprawkę na siłę amerykańskich firm, za co dostają ową premię, tak wysoki wskaźnik w przeszłości oznaczał jedno: bardzo marne zwroty z akcji w kolejnych latach.

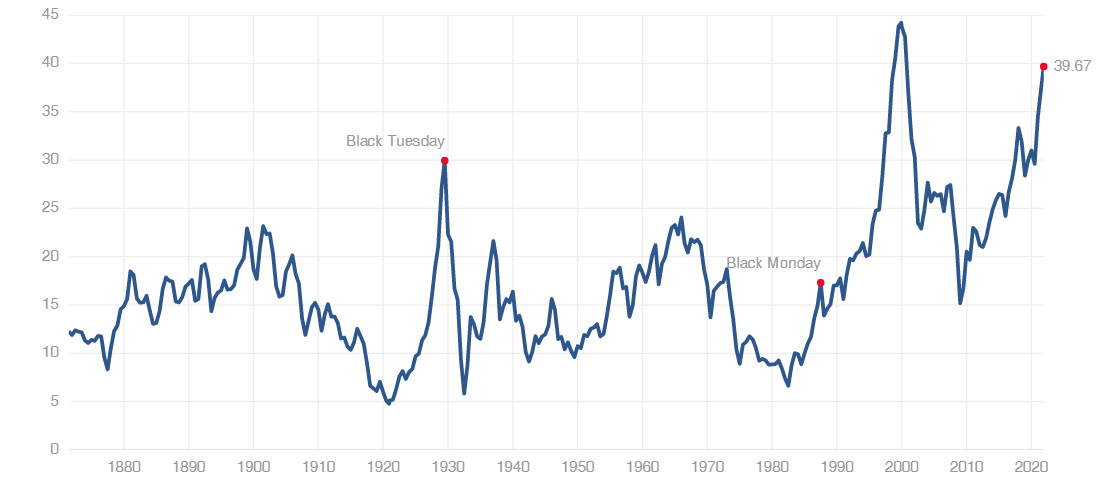

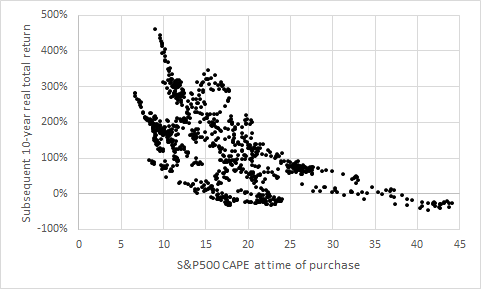

Ilustruje to kolejny wykres i to chyba najważniejsza informacja warta wzięcia pod rozwagę:

Oś pozioma to właśnie odczyty miesięczne owego CAPE, oś pozioma wskazuje procentowe zyski z posiadania indeksu S&P 500 w kolejnych 10 latach po danym odczycie. Statystka ta wskazuje, że przy poziomie CAPE w okolicy 40 zyski z posiadania indeksu S&P 500 były łącznie ujemne w kolejnym okresie 10-ciu lat.

Wprawdzie tych odczytów tak wysokich nie było w historii wiele, więc próbka może być statystycznie zbyt mała, ale biorąc pod uwagę logikę i czynniki fundamentalne trudno się spodziewać super zwrotów z relatywnie drogich spółek w porównaniu do ich zysków.

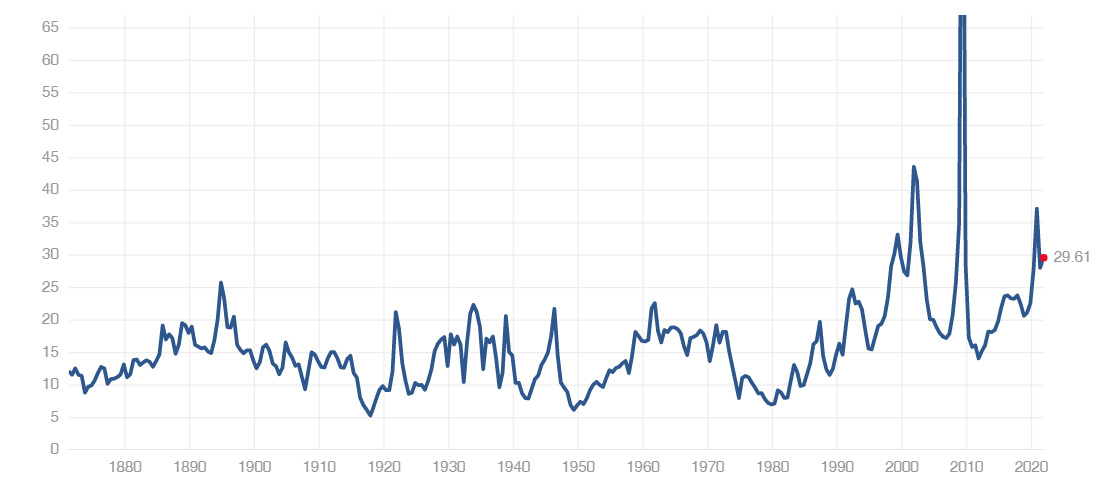

W przestrzeni funkcjonuje jeszcze jeden, mniej popularny, ale łatwy w obliczeniu i na co dzień używany wskaźnik C/Z. We wspomnianym wyżej CAPE mamy uśrednione, 10 letnie odczyty, uaktualnione o inflację. Zwykły C/Z jest natomiast prostym przelicznikiem kursu do zysków bez użycia tych uśrednień. Jest bardziej wrażliwy, a jego najwyższy odczyt nie dokonał się podczas bessy technologicznej, ale podczas krachu nieruchomości w 2008 r. Tak wygląda to na wykresie i pokazuję go ponieważ jest często mylony z CAPE, powodując nieporozumienia:

Źródło:www.multpl.com/

Aktualna wielkość i tak jest wyższa niż średnia, ale ponieważ ma sporo wad, dlatego używa się raczej wersję CAPE do analiz.

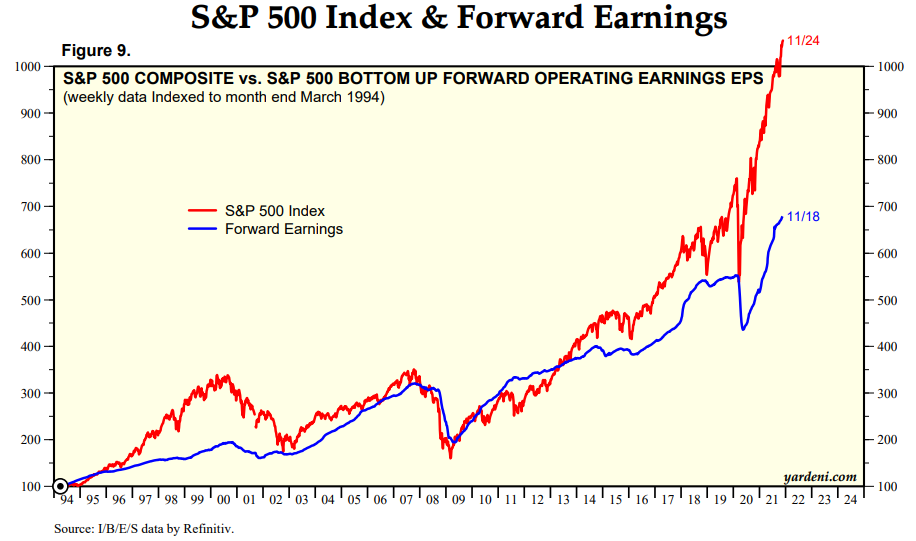

Dla ilustracji jeszcze jeden aktualny wykres, który pokazuje zmiany S&P 500 na tle prognozowanych zysków na akcje (forward EPS), bo to przecież z przeliczenia tych wartość bierze się wskaźnik C/Z i tu widać skąd wysokie jego poziomy:

Nieco zabawne, że nie wystarczyło pola wykresu dla oddania wzrostu kursu S&P500!

Widać jednak wyraźnie skąd wziął się wysoki wskaźnik C/Z. Otóż nożyce między cenami akcji a generowanymi przez spółki zyskami rozwarły się o rekordową szerokość. I to pomimo tego, że dynamika zysków w tym roku sięgała niemal 90%. Dodajmy, że są to zyski EPS prognozowane, czyli po angielsku „forward” (giełda dyskontuje przyszłość), ale EPS za minione miesiące (tzw. trailing) wygląda podobnie. Wskaźnik C/Z można obliczać zarówno do przeszłych zysków (trailing P/E) albo prognozowanych (forward PE)

Tzw. Price discovery przestało mieć znaczenie dla tłumaczenia zmian cen z powodu głównie drukarek Fed, rekordowo niskich realnych stóp i ogromnych, nigdy nie widzianych środków wpływów na rynki akcji. To nie znaczy, że tak już będzie zawsze. W podobnym przypadku w 2000 roku (widać na powyższym wykresie) to ceny akcji spadły aby się te wzajemne relacje urealniły. Wątpliwe by ta zasada proporcjonalnej wielkości zmian kursów akcji do zysków miała ulec unieważnieniu, a liczenie z kolei na jeszcze szybsze wzrosty zysków jest niemożliwe. Prawdopodobnie to więc kursy będą musiały spaść dla zmniejszenia tego dystansu do zysków.

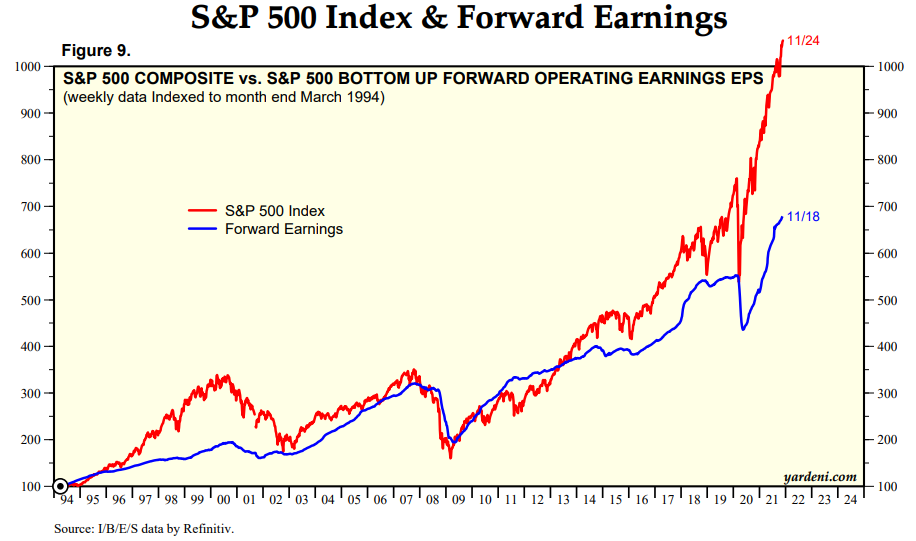

I w tej sytuacji do klientów Goldman Sachs trafia poniższy wykres, który pokazuje jak owe relacje wyglądają w przypadku Europy, czyli indeksu STOXX 600:

Co tutaj mamy?

Kurs indeksu to ta ciemna krzywa. Jasnoniebieska to prognozowany, ale zwykły wskaźnik C/Z na kolejne 12 miesięcy (forward PE). Wynosi ok 16 jak widać na prawej skali i jest o połowę mniejsze niż dla S&P 500. Przy tym nie wybiega ponad długoterminową średnią. Zyski spółek rosną szybciej niż ich kursy, mamy więc zdrową sytuację i dlatego wspomniany bank uważa, że to Europa wygra ten pojedynek na przyszłe stopy zwrotu z akcji.

Oryginalny artykuł znajdziesz pod tym linkiem. Chcesz więcej? Sprawdź najnowsze artykuły na blogi.bossa.pl.

Opinie, założenia i przewidywania wyrażone w materiale należą do autora publikacji i nie muszą reprezentować poglądów DM BOŚ S.A. Informacje i dane zawarte w niniejszym materiale są udostępniane wyłącznie w celach informacyjnych i edukacyjnych oraz nie mogą stanowić podstawy do podjęcia decyzji inwestycyjnej. Nie należy traktować ich jako rekomendacji inwestowania w jakiekolwiek instrumenty finansowe lub formy doradztwa inwestycyjnego. DM BOŚ S.A.nie udziela gwarancji dokładności, aktualności, oraz kompletności niniejszych informacji. Zaleca się przeprowadzenie we własnym zakresie niezależnego przeglądu informacji z niniejszego materiału.