Wyniki najnowszego, kwietniowego sondażu wśród zarządzających funduszami, którzy przeprowadzają analitycy Bank of America mogą uwypuklać ważny motyw inwestycyjny. Jego zrozumienie może być ważne do zaakceptowania tego co dzieje się obecnie na rynku akcyjnym.

O jakim motyw inwestycyjny chodzi?

O lukę pomiędzy nastawieniem inwestorów do realnej gospodarki a nastawieniem do rynku akcyjnego. Zwracaliśmy już uwagę na tę dywergencję przy okazji poprzednich edycji Global Fund Manager Survey. Wracamy do tego zagadnienia ponieważ odczyty nastawienia do realnej gospodarki osiągnęły skrajnie pesymistyczne poziomy.

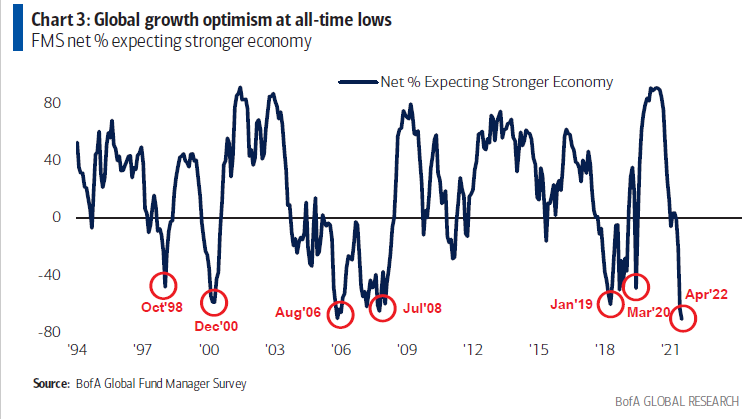

Popatrzmy na wykres pokazujący odsetek (netto) respondentów oczekujących w najbliższych miesiącach mocniejszej, bardziej dynamicznej globalnej gospodarki. Osiągnął on historyczne minima. Jest niżej niż w pandemicznym dołku w 2020 roku, niżej niż w czasie najmroczniejszego okresu globalnego kryzysu finansowego, niżej niż w czasie bolesnego hamowania gospodarczego po przekłuciu bańki technologicznej:

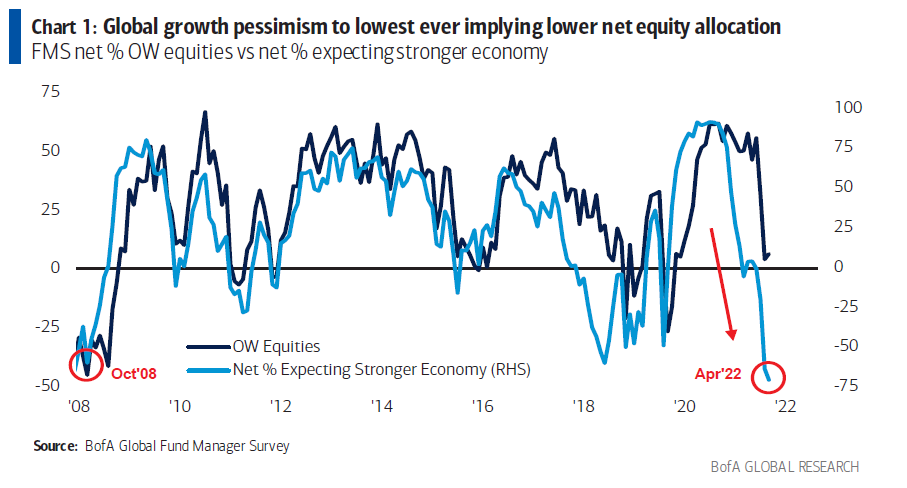

A teraz spójrzmy na wykres dnia, który zestawia ze sobą wspomniane wyżej odczyty nastawienia do globalnej sytuacji gospodarczej oraz wskaźnika (netto) respondentów przeważających akcje w portfelach funduszy:

Odsetek zarządzających przeważających akcje jest daleko od optymistycznych poziomów z zaawansowanych faz rynków byka. Jest też jednak daleko od poziomów notowanych w dołkach rynków niedźwiedzia.

Nastawienie do rynku akcyjnego jest pesymistyczne,

niektóre wskaźniki (na przykład poziomy utrzymywanych w funduszach rezerw, poduszek gotówkowych) są już na poziomach, które historycznie dawały „bycze sygnały”. W ujęciu całościowym nie są to jednak nastroje z faz rynków niedźwiedzia, które można opisać sloganem „nie ma nadziei”.

Jednocześnie wskaźniki nastawienia do realnej gospodarki zdecydowanie przekraczają historyczne minima

Po raz pierwszy w historii sondażu (pytanie zadawane od 2011 roku) globalna recesja wskoczyła na pierwsze miejsce najważniejszego zagrożenia dla rynków finansowych (tail risk). Na drugim miejscu na tej liście są jastrzębie banki centralne, a na trzecim inflacja. Jak widać banki centralne mają bardzo niewielki margines błędu w 2022 roku.

To nie koniec. Wskaźnik oczekiwań stagflacji jest najwyżej od sierpnia 2008 roku. Wskaźnik zagrożeń ze strony polityki monetarnej jest na historycznie wysokich poziomach. Wskaźnik całościowych zagrożeń dla stabilności systemu finansowego jest na poziomach z globalnego kryzysu finansowego.

Krótko mówiąc: zarządzający skrajnie pesymistycznie oceniają otoczenie rynków finansowych a jednocześnie zachowują neutralną ekspozycję na rynek akcyjny.

Można znaleźć cztery wyjaśnienia tej dywergencji

- Zarządzający mogą się mylić w swoim pesymizmie odnośnie gospodarki, polityki monetarnej i całego otoczenia makroekonomicznego.

- Zarządzający mogą cały czas wierzyć w ideę Fed-owskiej opcji put czyli mieć przekonanie, że Fed zainterweniuje w przypadku gwałtownych spadków na rynku akcyjnym.

- Zarządzający mogą także nie mieć innego wyjścia niż zachowywać neutralną ekspozycję na rynek akcyjny bo w tym wyjątkowo nieprzyjaznym otoczeniu makroekonomicznym rynek akcyjny może być relatywnie mało bolesną z wielu fatalnych opcji do wyboru.

- Zarządzający mogą się mylić co do ekspozycji na rynek akcyjny, który prędzej czy później zareaguje na wyjątkowo nieprzyjazne otoczenie makroekonomiczne.

Nie mam pojęcia, które z powyższych wyjaśnień jest poprawne. Myślę jednak, że idea „najmniej brzydkich” aktywów finansów albo „nie-najbrzydszych aktywów finansowych” (lub walut bo podobna logika może funkcjonować na rynku walutowym) może być przydatna w ogarnięciu tego co dzieje się na rynkach finansowych.

Oryginalny artykuł znajdziesz pod tym linkiem. Chcesz więcej? Sprawdź najnowsze artykuły na blogi.bossa.pl.

Czytaj blogi bossa

Opinie, założenia i przewidywania wyrażone w materiale należą do autora publikacji i nie muszą reprezentować poglądów DM BOŚ S.A. Informacje i dane zawarte w niniejszym materiale są udostępniane wyłącznie w celach informacyjnych i edukacyjnych oraz nie mogą stanowić podstawy do podjęcia decyzji inwestycyjnej. Nie należy traktować ich jako rekomendacji inwestowania w jakiekolwiek instrumenty finansowe lub formy doradztwa inwestycyjnego. DM BOŚ S.A. nie udziela gwarancji dokładności, aktualności, oraz kompletności niniejszych informacji. Zaleca się przeprowadzenie we własnym zakresie niezależnego przeglądu informacji z niniejszego materiału. Inwestowanie w instrumenty finansowe wiąże się z ryzykiem.